Plus de 15 millions de traders nous font confiance

Un courtier de qualité, reconnu,

primé et récompensé

Navigation par colonne

Découvrir

- Gold se concentre sur les tests de soutien hebdomadaires, l'Europe et les États-

- Trump menace de tirer à nouveau le directeur de la Fed Cook, la Russie-Ukraine L

- GBP / USD est tombé après un rebond de trois jours et est revenu en dessous de l

- L'or fluctue à nouveau!

- La livre / USD peut-elle essayer de rebondir, peut-elle percer la résistance à v

Actualités du marché

La tendance baissière du dollar américain s'est encore intensifiée, et le marché attend les données de CPI américaines

Merveilleuse introduction:

Depuis les temps anciens, il y a eu des joies et des chagrins, et depuis les temps anciens, il y a eu une lune et des chansons srugantes. Mais nous ne l'avons jamais xmaccount.compris, et nous avons pensé que tout n'était qu'un souvenir lointain. Parce qu'il n'y a pas d'expérience réelle, il n'y a pas de sentiment profond dans le cœur.

Bonjour à tous, aujourd'hui xm forex vous apportera "[XM Group]: La tendance baissière du dollar américain s'est encore intensifiée, et le marché attend les données américaines de CPI." J'espère que cela vous sera utile! Le contenu d'origine est le suivant:

Lors de la session asiatique lundi, l'indice du dollar américain a fluctué et le dollar américain s'est fortement tombé contre les principales devises vendredi dernier, car les données mensuelles importantes ont montré que les employeurs américains ont embauché moins que les travailleurs attendus, confirmant les conditions du marché du travail plus faibles et pouvaient garantir la baisse des tarifs de la Fed. Les données économiques de la semaine prochaine seront cruciales. L'indice des prix des producteurs (PPI) devrait chuter mercredi, avec la réunion de la Banque centrale européenne de jeudi et l'indice des prix à la consommation américaine (IPC) qui devrait être au centre de l'objectif, l'IPC global devrait augmenter de 2,9% en glissement annuel. L'enquête sur la confiance des consommateurs de l'Université du Michigan de vendredi se concentrera également sur l'inflation.

Analyse des principales devises

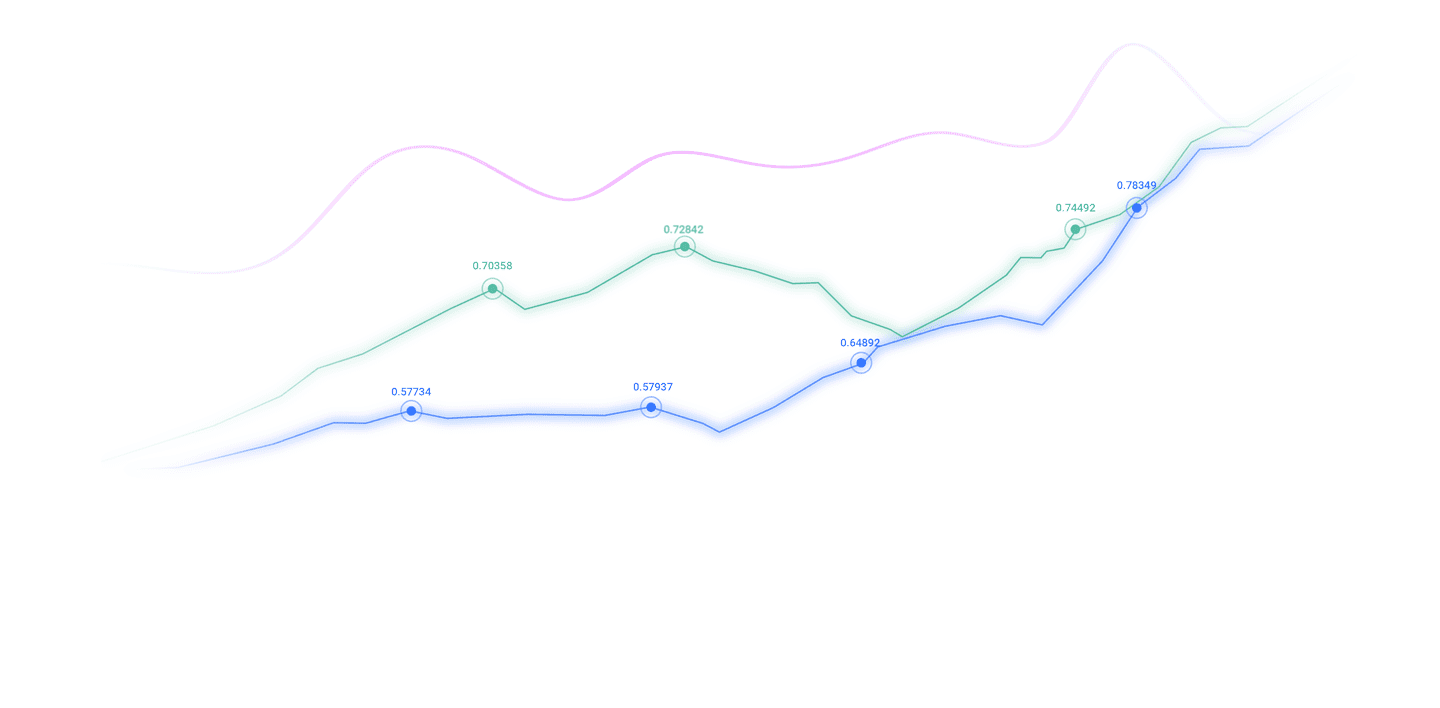

U.S. Dollar: au moment de la presse, l'indice du dollar américain oscillait vers 97,89. D'un point de vue technique, l'indice du dollar américain est tombé en dessous du niveau de support clé et la dynamique baissière augmente constamment. Le dollar n'a pas le catalyseur d'un récent rebond car les xmaccount.commerçants s'attendent à ce que la Fed adopte une politique monétaire plus modeste et les rendements du Trésor américain ont atteint des mois de plus. À moins que les données sur l'indice des prix à la consommation (IPC) publiées la semaine prochaine ou que la correction des données sur l'emploi de référence apporte des avantages inattendus, la tendance la plus probable du dollar américain restera à la baisse. Le niveau de soutien récent de l'indice du dollar américain est de 97,109, et si la pression de vente s'intensifie, elle peut être plus chute à 96,377. Les niveaux de résistance sont de 97,859 et 98,317. En raison des récentes ruptures techniques, la résistance à ces deux positions a été considérablement améliorée.

1. Le taux de croissance du PIB du Japon au deuxième trimestre est passé à 2,2%

Les données publiées par le gouvernement japonais lundi ont montré que le taux trimestriel annulalisé réel du Japon au deuxième trimestre a augmenté à 2,2%, bien supérieur à la valeur initiale de 1%. Le taux de croissance du PIB au deuxième trimestre a été révisé jusqu'à 0,5%, supérieur aux valeurs médianes et initiales attendues de 0,3%. Malgré la situation économique relativement bonne du Japon, une augmentation de l'incertitude politique pourrait xmaccount.compliquer l'élaboration des politiques dans les prochains mois suivant la démission du Premier ministre Shigeru Ishiba dimanche. L'objectif se tournera désormais vers les données du PIB du troisième trimestre pour mesurer la quantité de tarifs américains qui ont eu un impact sur la quatrième économie mondiale.

2. Analyste: La démission de Shigeru Ishiba pourrait reporter en outre le cycle de serrage de la Banque du Japon

l'analyste principal de Pepperstone Michael Brown: Je ne pense pas que nous puissions dire que la résignation du Premier ministre japonais Shigeru Ishiba est définitivement inattendue car elle a été préparé depuis un certain temps, mais le moment de l'annonce est définitivement surprenant. Cela entraînera évidemment d'énormes risques à la baisse au yen et à la dette à long terme du Japon. Cette pression de vente peut d'abord provenir du marché maintenant qu'elle doit évaluer un plus grand degré de risque politique, ce qui se reflète non seulement dans la concurrence de la direction du Parti démocrate libéral, mais aussi dans la possibilité d'une élection générale si les nouveaux dirigeants recherchent l'autonomisation politique. De plus, les facteurs budgétaires doivent être pris en xmaccount.compte. Étant donné que les candidats à la direction peuvent proposer des politiques budgétaires plus lâches que Shigeru Ishiba, ce qui est ainsi une pression supplémentaire sur la courbe de rendement à long terme, la demande d'obligations gouvernementales japonaises s'est considérablement affaiblie. Et (JaponToute cette incertitude politique peut encore retarder son cycle d'austérité. Les décideurs ont pris des attitudes extrêmement prudentes envers les hausses de taux, et maintenant ils sont plus susceptibles de continuer à être prudents à mesure que l'incertitude politique augmente.

3. Les taureaux liés aux États-Unis sont confrontés au double test de l'inflation et de la correction non agricole cette semaine.

U.S. Les taureaux de liaison sont confrontés au double test de l'inflation et de la correction non agricole cette semaine. Les rendements du trésor de deux ans et 10 ans ont fermé leurs niveaux les plus bas depuis début avril la semaine dernière, les xmaccount.commerçants ont entièrement évalué les 25 points de base de la Fed en septembre et s'attendaient à une nouvelle baisse du taux d'ici la fin de l'année. L'objectif de cette semaine xmaccount.commencera mardi, lorsque le Bureau des statistiques du travail américain publiera ses corrections de référence préliminaires aux données de l'enquête sur l'emploi non agricole 2025. La question de savoir si le marché peut continuer la tendance à la hausse de ce mois-ci dépendra en partie du ton de l'IPP et de l'IPC qui sera annoncé mercredi et jeudi, respectivement. Les xmaccount.commerçants se concentreront également sur la façon dont le marché absorbe les offres d'obligations du Trésor à 3 ans, 10 ans et 30 ans. Leslie Falconio, responsable de la stratégie à revenu fixe à UBS, a déclaré: "Le rythme des baisses de taux d'intérêt ralentira cette année et sera organisé, et l'argument qui repose sur les données se poursuivra. La possibilité d'une réduction de 50 points de base en septembre est très faible. Analystes: La baisse des tarifs en septembre est presque certaine, et les traders d'options s'attendent à ce que le marché boursier se déroule bien.

xmaccount.comme les réductions de la Réserve fédérale en septembre sont presque certains, les traders d'options s'attendent généralement à ce que le marché boursier se déroule bien avant la publication des données IPI jeudi. Mais si les données montrent que l'inflation se réchauffe, ce pari peut masquer les risques. La logique des attentes du marché pour les baisses de taux d'intérêt est très simple: la croissance de l'emploi aux États-Unis a stagné et l'économie a besoin de stimulus. Vendredi, les données faibles de l'emploi ont renforcé cette attente, ce qui a incité les investisseurs à digérer pleinement les 25 points de base de la Fed la semaine prochaine. Le marché a réagi clairement: les actions américaines ont légèrement chuté vendredi, l'indice de panique augmentant légèrement, mais il était encore bien en dessous du niveau des 20 clés, restant principalement en dessous de cela depuis juin. À l'avenir, les traders d'options ont parié que le S&P 500 verra une fluctuation bidirectionnelle d'environ 0,7% après l'annonce de l'IPC jeudi, inférieure à la volatilité réelle moyenne de 1% au cours de la dernière année. Cependant, cette logique xmaccount.commerciale ignore un risque majeur: que se passe-t-il si les données d'inflation dépassent considérablement les attentes? "L'équilibre actuel est très subtil", a déclaré Eric Teal, directeur des investissements de xmaccount.comerica Wealth Management. "Toutes les données très positives ou très négatives peuvent modifier les perspectives du marché."

5. Les rendements du Trésor américain ont chuté: les traders réajustent les attentes pour la politique de la Fed

Le marché des obligations a réagi à cela par une forte baisse des rendements, avec des obligations de trésor américain à 2 ans sensibles aux intérêts menant la baisse, avec des rendements atteints de 10,3 points de base à 3,489%, le niveau le plus bas depuis avril. Le rendement sur les obligations du Trésor américain à 10 ans de référence a chuté de près de 10 points de base le jour à 4,076%; Le rendement sur l'obligation du Trésor américain à 30 ans a légèrement chuté à 4,785%. Ces tendances indiquent que les xmaccount.commerçants ont plusIl est de plus en plus convaincu que la Fed annoncera une baisse de taux lors de sa réunion du 17 septembre. Selon les données de FedwatchTool de CME, le marché estime actuellement que la probabilité de baisse du taux d'intérêt de la Fed de 25 points de base a atteint 100% et que la probabilité d'une baisse de 50 points de base (une baisse de taux plus élevée) est de 12%. Cela contraste significatif avec les attentes du marché la veille - auparavant, le marché pensait que la probabilité d'une baisse de taux nette (50 points de base) était presque nul. Les xmaccount.commerçants ont ajusté leurs attentes en matière de politique de la Fed, non seulement affectés par des données sur l'emploi faibles vendredi, mais également liées à de faibles données sur l'emploi du secteur privé publiées par la US Automatic Data Processing Corporation (ADP), qui a montré que le secteur privé américain n'a ajouté que 54 000 nouveaux emplois en août.

Vue institutionnelle

1. Analyste: La direction ultérieure du yen dépendra davantage des différences de politique entre la Réserve fédérale et la Banque du Japon

Saktiandi Supaat, responsable régional de la recherche et de la stratégie de change du marché mondial à la Banque de Malaisie: l'orientation ultérieure de la politique nationale. Si la démission d'Ishipo s'intensifie à l'instabilité au sein du Parti libéral-démocrate, le marché peut être évalué à une plus grande prime de risque politique, amplifiant ainsi la vague de fonds à forfaits qui coulent dans le yen et apaisant la pression sur les rendements des obligations du gouvernement japonais.

2. Ruisui Bank: La Réserve fédérale a été "giflée au visage" par la réalité, et le cycle d'assouplissement est sur le point de xmaccount.commencer. La Ruiisui Bank a déclaré que le rapport sur l'emploi non agricole américain en août avait en outre confirmé le ton d'affaiblissement du marché du travail, et que le taux de croissance de l'emploi, les heures de travail et les revenus sont tombés au niveau de la période épidémique. Quelle que soit l'inflation, la Fed réduira presque certainement les taux d'intérêt lors de sa réunion de septembre. Une baisse de 25 points de base est presque certaine, mais si l'inflation est plus faible que prévu en août, il est plus susceptible de réduire les taux d'intérêt de 50 points de base. Les prévisions d'inflation précédentes de la Fed ont été "frappées à la face" par la réalité, et ses prévisions de taux de chômage de 2026 sont confrontées au risque de ne pas remplir. Ils étaient auparavant trop pessimistes quant à l'inflation et trop optimistes quant au marché du travail. La Fed devrait lancer un cycle d'assouplissement continu dans le but de réduire les taux d'intérêt à ce qu'il pense être "neutre", c'est-à-dire à environ 3% d'ici mars 2026. Le nouveau président de la Fed devrait encore augmenter les mesures de relance pour réduire les taux d'intérêt à près de 2%. Cependant, le risque est que si l'inflation augmente à nouveau, au moins certaines des mesures de stimulation seront prises d'ici 2027.

Le contenu ci-dessus est tout au sujet de "[Group XM]: la tendance baissière du dollar américain s'est encore intensifiée, et le marché attend les données américaines CPI". Il a été soigneusement xmaccount.compilé et édité par l'éditeur de XM Forex. J'espère que ce sera utile à votre trading! Merci pour le soutien!

printemps, été, automne et hiver, chaque saison est un beau paysage, et il reste dans mon cœur pour toujours. Laisser ~~~

Clause de non-responsabilité: XM Group fournit simplement des services d'exécution et un accès à la plateforme de trading en ligne et permet aux individus de consulter et/ou d'utiliser le site Web ou le contenu fourni par le site Web, mais n'a pas l'intention d'apporter des modifications ou des extensions à ses services et à son accès, et ne les modifiera ni ne les étendra. Tous les droits d’accès et d’utilisation sont soumis aux conditions générales suivantes : (i) Conditions générales ; (ii) Avertissement sur les risques ; et (iii) Clause de non-responsabilité complète. Veuillez noter que toutes les informations fournies sur ce site Web sont fournies à titre d'information générale uniquement. De plus, le contenu de toutes les plateformes de trading en ligne XM ne constitue pas et ne peut être utilisé pour faire une offre et/ou une invitation non autorisée à négocier sur les marchés financiers. Le trading sur les marchés financiers comporte des risques importants pour votre capital investi.

Toutes les informations publiées sur la plateforme de trading en ligne sont uniquement à des fins éducatives/informatives et ne contiennent pas et ne doivent pas être considérées comme des conseils et suggestions financiers, fiscaux en matière d'investissement ou liés au trading, ni comme des relevés de prix de transaction, ni comme des invitations ou sollicitations de trading pour des produits financiers ou des offres liées au trading via des canaux non invitants.

Tout le contenu fourni sur ce site Web par XM et des fournisseurs tiers, y compris les opinions, les actualités, les recherches, les analyses, les prix, les autres informations et les liens vers des sites Web tiers, reste inchangé et est fourni à titre de commentaire général sur le marché plutôt que de conseils en investissement. Toutes les informations publiées sur la plateforme de trading en ligne sont uniquement à des fins éducatives/informatives et ne contiennent pas et ne doivent pas être considérées comme des conseils et suggestions financiers, fiscaux en matière d'investissement ou liés au trading, ni comme des enregistrements de prix de transaction, ni comme des invitations de trading ou des invitations pour des produits financiers ou des offres liées au trading via des canaux non invitants. Assurez-vous d’avoir lu et bien compris les conseils de recherche d’investissement non indépendants et les avertissements sur les risques de XM. Pour plus de détails, veuillez cliquer ici