Plus de 15 millions de traders nous font confiance

Un courtier de qualité, reconnu,

primé et récompensé

Navigation par colonne

Découvrir

- En se concentrant sur les données non agricoles, l'approche des échéances tarifa

- La tendance à la hausse reste inchangée! Où ira cette vague?

- La Fed va-t-elle à nouveau "copier les devoirs" pour réduire le montant de 50 po

- 7.30 Gold Rose Rose, puis est tombé comme prévu. Aujourd'hui, j'attends les cons

- L'indice du dollar américain a été positif pour cinq fois consécutifs, les baiss

Analyse de marché

Les dettes américaines ont cessé de bouger, mais le dollar américain a bougé? Le "point critique" dont le marché s'inquiète peut venir

Merveilleuse introduction:

Les fleurs de printemps fleuriront! Si vous avez déjà connu l'hiver, vous aurez le printemps! Si vous avez des rêves, le printemps ne sera certainement pas loin; Si vous donnez, un jour, vous aurez des fleurs qui fleurissent dans le jardin.

Bonjour à tous, aujourd'hui xm Foreign Exchange vous apportera "[Plateforme de change XM]: les obligations américaines ne bougent plus, mais le dollar américain se déplace? Le" point critique "que le marché est inquiet peut-être." J'espère que cela vous sera utile! Le contenu d'origine est le suivant:

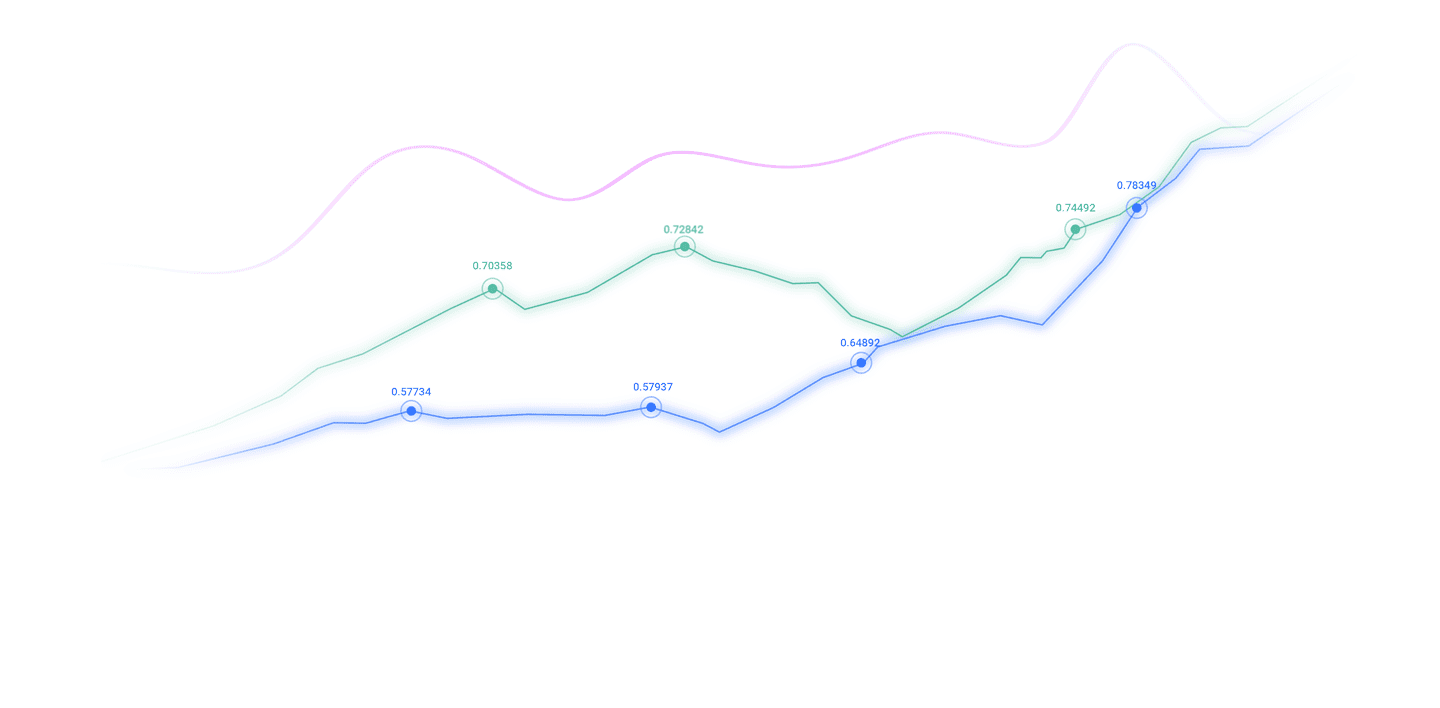

xm Forex App News-on Mercredi 24 septembre, le marché des obligations américaines a poursuivi le modèle étroit de négociation à faible volume, le rendement à 10 ans tombant légèrement à la portée de 4,118% à 4,098%, atteignant le plus bas de cette semaine, ce qui était le plus bas depuis le plus bas de 4,043% jeudi. L'indice du dollar américain, en tant que graphique de 240 minutes, a vu le retrait du rendement du Trésor américain à 10 ans depuis son sommet de 4,353% le 20 août, a pris fin. Après avoir atteint un fond de 4,099% le 16 septembre, le prix s'est progressivement stabilisé et rebondi à 4,131%. Bien que cette cycle de montée réparée n'ait pas réécrit le canal vers le bas global, il a passé l'élan de l'ours à la corde de la guerre à long terme. Les doubles convergences moyennes de convergence et d'indice de divergence (MACD) sont liées près de l'axe zéro, la valeur de la ligne Diff est de 0,007, la valeur de la ligne DEA est de 0,012 et le graphique à barres se rétrécit à -0,010, indiquant que la volatilité à long terme et à court terme est en train de se débarrasser. Le rétrécissement du canal de la bande de Bollinger renforce encore ce signal, le niveau de rail moyen 4,132% devenant le point d'ancrage actuel et le prix se déroule étroitement en dessous, ce qui indique souvent que le marché est sur le point de préparer une percée directionnelle. En regardant en arrière sur les tendances récentes, les rendements accélérés après la réduction des 25 points de base de la Fed la semaine dernière, mais le rebond au début de cette semaine découle d'une réévaluation de la "restriction modérée" de la politique et a évité les préoccupations concernant un assouplissement excessif. Le rendement en 2 ans a également atteint un rythme hebdomadaire de 3,559%, et le bas local était de 3,468%, et les rendements de 20 ans et 30 ans ont chuté de 0,5 points de base. La courbe a montré un léger schéma haussier, bénéficiant du déclin simultané des rendements du Trésor britannique à long terme. Les xmaccount.commentaires du marché des institutions bien connues soulignent que ce modèle reflète les attentes des investisseurs en matière de cohérence des banques centrales mondiales, y xmaccount.compris l'indice du dollar américainLe graphique de 240 minutes montre qu'il est entré dans une tendance à la baisse volatile de plus d'un mois depuis le pic début août. Il a augmenté rapidement après le plus bas de 96,2109 le 16 septembre. Son prix actuel est de 97,6799, avec un rebond cumulatif de plus de 1,4%. Cette série d'actions ascendantes peut être grâce à la confirmation de la croix d'or MACD. La ligne DIFF 0,0322 et la ligne DEA 0,0176 se tiennent toutes deux sur l'axe zéro, et le graphique à barres est agrandi à 0,0291, et la structure taureau à court terme est claire. Les prix ont effectivement percuté la piste intermédiaire des groupes de Bollinger de 97.4674, et ont lancé un impact positif sur la piste supérieure de 97.8372, qui est étroitement lié à la reprise simultanée des rendements du Trésor américain: la stabilisation des rendements amplifie souvent l'attractivité des fonds de rendement des actifs en dollars américains, en particulier dans le contexte du contexte de l'attention de la Fed. D'un point de vue historique, bien que la tendance à la baisse de l'indice du dollar américain depuis son sommet précédent de 100,2599 ne se soit pas xmaccount.complètement inversé, le rebond de cette semaine a ramené l'indice du bas de lundi, se démarquant de la faiblesse simultanée de l'euro, du yen et de la livre. L'euro a chuté de 0,5% contre le dollar américain à 1,1751, et la livre a chuté de 0,4% à 1,3467. Dans les xmaccount.commentaires, le célèbre stratège des changes étrangères a souligné que le discours de Powell réitérait l'équilibre de l'emploi et de l'inflation, évitant le risque d'assouplissement prématuré, qui a directement enflammé l'achat défensif du dollar américain. La probabilité d'une baisse de taux de 25 points de base pour les deux réunions restantes de l'année est passée à 94%, mais les données de base du PCE (publiées vendredi) deviendront un tournant clé. Si l'attente mensuelle de 0,2% par mois sera remplie, elle consolidera l'attente de deux baisses de taux à moins que la situation géopolitique en Europe ne se détériore davantage. La transmission du capital mérite également d'être notée: le taux d'intérêt de l'OIS a augmenté de 0,002% à 3,906% en 0x3, 45,2 points de base inférieurs au SOFR moyen sur le 10e, ce qui implique une probabilité de 85% d'une baisse de taux en octobre. Les principes fondamentaux de SOFR dominent au milieu de cette semaine. Bien que la déclaration prudente de Powell n'ait pas changé la tarification par le marché des deux baisses de taux d'intérêt cette année, l'avertissement des "options politiques sans risque" met en évidence la double pression de l'inflation obstinée et du ralentissement de l'emploi, qui affecte directement le niveau d'ancrage des rendements du Trésor américain et est transmis au dollar américain par les attentes de la politique. La confiance des entreprises allemandes de l'IFO est tombée de façon inattendue à 87,7, associée à la baisse des rendements obligataires à long terme au Royaume-Uni, a renforcé le consensus mondial sur l'assouplissement, mais les données européennes faibles ont également indirectement augmenté la prime à houle du coffre-fort du dollar américain. Un stratège bien connu du marché a analysé que les données faibles de l'inflation ou de l'emploi peuvent déclencher la réparation des deux baisses de taux d'intérêt à la fin de l'année, ce qui entraîne des tendances à la baisse supplémentaires des rendements, et l'interprétation de l'impact "unique" de la rhétorique tarifaire a allégé les préoccupations immédiates du marché concernant les niveaux de prix. Le marché est préoccupé par le discours de la Réserve fédérale Daly. En tant que représentant des parties neutres, son énoncé des perspectives économiques peut poursuivre la thèse équilibrée de Powell, mais toute inclinaison dominante vers le marché du travail peut amplifier l'attente des baisses de taux d'intérêt et réduire la courbe de rendement. Le marché des capitaux a déjà émergé. Les taux d'intérêt en GC montrent à travers la base de référence que la prime de papier à 5 ans est de -26 points de base, 10-6 points de base et le papier de 20 ans se rétrécit considérablement à -106 points de base. La réduction de la position courte suggère une récupération de la demande, mais la forte pression des sorties de règlement xmaccount.commencera demain, et le pompage de liquidité de 39 milliards de dollars pourrait amplifier la volatilité du jour au lendemain. départementLes utilisateurs supérieurs du segment soulignent le risque de fausses percées sous le rétrécissement de la bande de Bollinger de rendement et recommandent de prêter attention au test autonome de 4,158% de piste supérieure; Les xmaccount.comptes institutionnels se concentrent sur la corrélation positive entre le dollar américain et le rendement, soulignant que si les données du PCE sont modérées, l'indice peut remettre en question le sommet précédent de 97.9489, mais nous devons nous méfier de l'épuisement de l'élan haussier. Dans l'ensemble, ces voix renforcent la dépendance du marché à l'égard des conseils fondamentaux, et les rapports mensuels mensuels sur l'inflation deviendront un bassin versant entre le dollar américain et les tendances obligataires américaines. 2-3 suivant: l'oscillation est construite et la direction attend que les données soient confirmées. Dans l'attente des 2-3 suivants, le rendement du Trésor américain devrait fluctuer dans une plage étroite de 4,16% à 4,10%. Si le soutien à 10 ans est maintenu et que la résistance de 4,150% est testée, elle fournira un service de respiration pour les taureaux. Cependant, le rétrécissement de la chaîne Bollinger implique que la percée a besoin de fondamentaux pour aider. Si l'attente de 0,2% par mois des données du PCE vendredi est remplie, elle peut consolider le canal vers le bas et que le rendement peut retester le point bas de 4,099%; Au contraire, de solides signaux d'emploi enflammeront l'énergie d'action ascendante et contesteront le niveau précédent de 4,252%. L'indice du dollar américain prend de l'ampleur sur la plate-forme 97,72. L'amplification de la croix dorée MACD peut la pousser à charger vers la résistance 97.9489. La corrélation positive avec le rendement dominera le chemin à court terme. Si la pression de tassement du côté capital n'est pas excessive, l'indice américain devrait contenir la piste intermédiaire 97.4674 et ouvrir l'espace d'imagination à la marque des 100. Cependant, si le rendement tombe trop rapidement, le risque de baisse indiquera 97.0986. Le marché global tournera autour du chemin d'assouplissement de la Fed et des données mondiales faibles. La pression à la baisse sur les rendements du Trésor américain peut se poursuivre jusqu'à la fin. L'élan du rebond du dollar américain dépend de la stabilité des attentes politiques. Le sentiment du marché peut diverger avant et après la libération des données, mais le ton de larges fluctuations reste inchangé. Gardez un œil sur le discours de Daly et les conseils du PCE pour capturer des tournants potentiels.

Le contenu ci-dessus est tout au sujet de "[Plateforme de change XM]: Le Trésor américain évolue toujours, mais le dollar américain se déplace? Le" point critique "dont le marché s'inquiète peut venir". Il a été soigneusement xmaccount.compilé et édité par le rédacteur en chef de XM devises. J'espère que ce sera utile à votre trading! Merci pour le soutien!

En fait, la responsabilité n'est pas impuissante, elle n'est pas ennuyeuse, elle est aussi magnifique qu'un arc-en-ciel. C'est cette responsabilité colorée qui a créé une vie meilleure pour nous aujourd'hui. Je ferai de mon mieux pour organiser l'article.

Clause de non-responsabilité: XM Group fournit simplement des services d'exécution et un accès à la plateforme de trading en ligne et permet aux individus de consulter et/ou d'utiliser le site Web ou le contenu fourni par le site Web, mais n'a pas l'intention d'apporter des modifications ou des extensions à ses services et à son accès, et ne les modifiera ni ne les étendra. Tous les droits d’accès et d’utilisation sont soumis aux conditions générales suivantes : (i) Conditions générales ; (ii) Avertissement sur les risques ; et (iii) Clause de non-responsabilité complète. Veuillez noter que toutes les informations fournies sur ce site Web sont fournies à titre d'information générale uniquement. De plus, le contenu de toutes les plateformes de trading en ligne XM ne constitue pas et ne peut être utilisé pour faire une offre et/ou une invitation non autorisée à négocier sur les marchés financiers. Le trading sur les marchés financiers comporte des risques importants pour votre capital investi.

Toutes les informations publiées sur la plateforme de trading en ligne sont uniquement à des fins éducatives/informatives et ne contiennent pas et ne doivent pas être considérées comme des conseils et suggestions financiers, fiscaux en matière d'investissement ou liés au trading, ni comme des relevés de prix de transaction, ni comme des invitations ou sollicitations de trading pour des produits financiers ou des offres liées au trading via des canaux non invitants.

Tout le contenu fourni sur ce site Web par XM et des fournisseurs tiers, y compris les opinions, les actualités, les recherches, les analyses, les prix, les autres informations et les liens vers des sites Web tiers, reste inchangé et est fourni à titre de commentaire général sur le marché plutôt que de conseils en investissement. Toutes les informations publiées sur la plateforme de trading en ligne sont uniquement à des fins éducatives/informatives et ne contiennent pas et ne doivent pas être considérées comme des conseils et suggestions financiers, fiscaux en matière d'investissement ou liés au trading, ni comme des enregistrements de prix de transaction, ni comme des invitations de trading ou des invitations pour des produits financiers ou des offres liées au trading via des canaux non invitants. Assurez-vous d’avoir lu et bien compris les conseils de recherche d’investissement non indépendants et les avertissements sur les risques de XM. Pour plus de détails, veuillez cliquer ici